海底捞、呷哺股价腰斩,同店翻台可能再也回不到过去?餐饮企业怎么了?

疫情给餐饮服务行业带来了不小的打击,诸如海底捞、呷哺呷哺这样本受到市场青睐的公司首当其冲受到重挫。

华创证券分析师王薇娜认为,疫情带来的风险不仅让餐饮业的生存环境变得困难重重,也给相关从业的中低收入的服务人员造成巨大影响,导致服务消费行业的复苏难以取得明显进展。行业供给反而收缩,至今仍未能恢复,趋势性好转可能需要等待疫苗注射进一步推进。

股价腰斩:火锅“不香了”

火锅界两大巨头海底捞和呷哺呷哺在资本市场上同时面临着巨大的考验。

近三个月内,海底捞的市值缩水了2000亿港元。

截至5月24日收盘,海底捞每股45港元,总市值2374.4亿港元。相较今年2月16日每股85.80港元的高光时刻,海底捞股价接近腰斩。

海底捞股价走势

与海底捞同病相怜的呷哺呷哺,在5月10日股价暴跌8%,股价较今年高点大跌了60%,市值直接蒸发175亿港元。截至5月24日收盘,每股报收于9.540港元,总市值103.55亿港元。

呷哺呷哺股价走势

海底捞和呷哺呷哺的在去年的营收,也都遭遇了滑铁卢。

火锅这一本广受国人欢迎的美食,似乎突然就“不香了”。海底捞旗下门店的翻台率正在普遍下降。

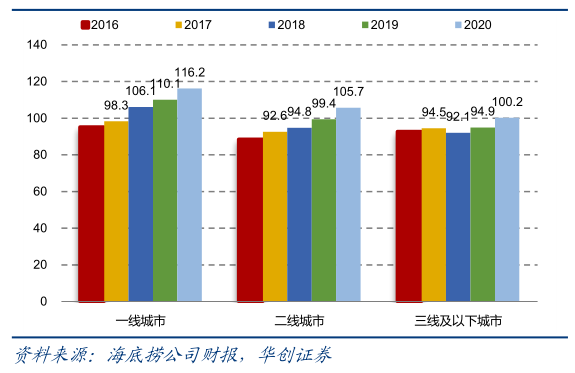

根据海底捞年报,其2020年同店平均翻台率(次/天)已整体从2019年的4.9下降至4.0。其中,一线城市为3.7,同比下降24.79%;二线城市4.1,同比下降19.61%,三线及以下城市为4.3,同比下降12.24%。

其顾客人均消费已从2019年的105.2元,增长至2020年的110.1元。

人均消费在上涨,海底捞的利润却在降低。根据2020年财报,海底捞去年全年营收286.1亿元,低于市场预估的294.7亿元,同比增长7.8%;但与之形成对比的,是其去年全年净利润仅3.093亿元,同比狂降了86.8%。

2020年呷哺呷哺的营收,从2019年的60.3亿元下降了9.5%至54.55亿元,增速达到了负值;净利润亦由2019年的39.64亿元锐减67.1%至2020年的约1.31亿元。

而这也是呷哺呷哺连续三年营收增速下降了。2018年,呷哺呷哺营收47.34亿元,同比增长29.2%,增速同比下降3.6%;2019年的营收是60.3亿元,同比增长27.4%,增速同比下降1.8%。

行业危机:如何面对这场考验?

海底捞和呷哺呷哺的遭遇只是整个餐饮行业危机的一个缩影。

华创证券认为,餐饮行业的业绩表现因去年第一季度的低基数,今年第一季度同比大幅提升。但经营情况时有反复,企业股价表现也并未表现出景气度提升带来的修复,反而遭到“同店翻台可能再也回不到过去,开店上限也应相应调整”的质疑。

数据显示,2020年餐饮收入39527亿元,同比下降16.6%,全年限额以上同比下降 14.0%,全年限额以下同比下降 16.04%。

21年1-4月整体社零餐饮缓慢复苏,1-2月并未恢复到 2019 年同期水平。

据华创证券初步推测是因为1月部分地区疫情反复,疫情管控严格,景区、商场等公共场所限流,聚会,夜场等人流聚集活动也被限制,以及有确诊病例地区管控更加严格,容易一刀切,服务行业有较重的租金和人力,固定和半固定支出较高,一旦遇到严格管控,容易造成资金空转,因此在不断的疫情反复、管控预期下,新增投资进入行业的难度加大。

今年社零餐饮复苏进程也比较缓慢,华创证券指出,一方面因为21年以来就业压力大,20年12月城镇调查失业率已回到19年同期水平,21年1-4月城镇调查失业率一直高于18、19年同期。

另一方面宏观数据来看,居民消费占收入比重仍然低于疫情前的水平,居民储蓄存款增加,消费信心不足,以及对未来的收入预期悲观,都影响了消费决策。消费者对于大额消费,非刚需消费的决策会更加审慎,国家统计局披露的消费者收入信心指数21年3月再次下降至20年3月同期水平,人民银行披露的未来收入信心指数21年一季度数据仍低于19年同期。

华创证券指出,疫情之下,中小餐企因现金流压力和经营不善退出,大量空出点位,龙头企业享受更多租赁优惠同时加速开店,以及客单价提升之下,量价提升打开业绩预期。

疫情期间管控措施如减少人员流动,减少人员聚集,商场、景区等公共场所限流分流、测量体温、间距引导,餐厅隔桌坐,以及每桌人数限制等要求都影响了翻台恢复,部分堂食需求转移到线上,被外卖、方便速食、预制菜等替代。特别是重点城市出现确诊病例后,管控会更加严格,都影响了餐企翻台恢复和消费者信心。

供需两头同时推动平均销售价格提升,但消费从产品转向服务报复性反弹并未到来。2020年美团外卖交易客单下半年增速明显慢于上半年,主要是上半年疫情在家的缘故,每个订单覆盖人数有所增长。居家隔离结束后,行业供给收缩、存量供给提价(减少折扣);外卖之外,聚焦火锅、快餐和休闲餐的上市餐企也出现不同程度客单价提升。与此同时,各企业翻台均出现下降,同店收入至今仍处于波动之中,并未出现预料中的大幅反弹。

海底捞客单价

服务行业供给端收缩

华创证券表示,服务业特质是高毛利高费用,因为固定成本较高,带有一定周期属性。

行业数据来看,可以通过拆分三大成本和两小成本得到餐厅层面 Operating profit,三大成本分别是食材成本(也叫做COGS/已售存货/原料与包装),营收占比大致为30-40%,人力成本营收占比大致为20-30%,租金成本营收占比大致为10-15%;两小成本是公共事业费和水电网费,营收占比各自为4-5%。扣除五大成本之后得到餐厅层面利润率,大致在15-20%。

租金成本属于半刚性、人力成本偏刚性,难以缩减,两项加总大约占营收 30%-45%。疫情期间,由于停业或者没有完全复工,收入端没恢复,租金人力等刚性成本支出造成门店空转,利润率下降。

餐企成本结构

根据窄门餐眼数据,2019年营业中的餐饮门店数约为911万家,2020年末营业中的餐饮门店数为 806 万家,供给减少超过百万家。

华创证券指出,供给端的收缩是由于去年供给被动挤出,新增供给无法进入。

供给收缩一方面是因为接触性,聚集性消费受到一定制约,恢复较慢,零星疫情反复带来更加严格人流管控措施,影响资本进入;另一方面由于人口流动受到影响,餐饮吸纳的就业没恢复,根据2018年全国流动人口动态监测数据, 流动人口就业在服务业的重点业领域分布为批发零售业24.33%,住宿餐饮业14.33%,居民服务、修理和其他服务业11.93%,这三个行业占了全部流动人口的一半多。其中,跨省流动的比重超过一半。

小微企业受影响大于大中型企业,结合限额以下餐饮数据,从去年到今年2、3月份小餐饮企业一直复苏进展温和,改善缓慢,但并未达到19年同期水平。市场、绩效、扩张、信心指数均未能回到疫情前水平。

新型火锅品牌瓜分食客,分散消费需求,加上线上消费需求增多,海底捞、呷哺呷哺线下的火锅门店“变凉”,面对的竞争也愈发激烈。